前言:

自2021年12月中央经济工作会议起,房地产政策开始转向。至2022年5月份,多达80个城市,100多条宽松政策发布。按往年的房地产调控演化路径来看,房地产将逐步回暖。但从当下相关地产数据来看,效果不及预期。克而瑞数据显示,4月30个监测城市预计成交面积为1291万平方米,环比下降18%,同比下降58%。1-4月30个监测城市成交面积累计同比下降48%。房地产行业为何陷入当下境地?未来房地产的将如何演化?当然成因是复杂的,本文尝试从地产资金角度来回答这两个问题。

一、资金来源

房地产市场核心是资金。地产政策的调整本质是对房地产企业资金情况的调整。房地产开发资金来源主要包括了定金及预收款、个人按揭贷款、国内贷款、自筹资金、以及利用外资。截至2021年,房地产开发资金来源20.11万亿,其中定金及预收款7.39万亿、个人按揭贷款3.24万亿、国内贷款2.33万亿、自筹资金6.54万亿。当然笔者认为上文对资金来源分类不够直观,笔者尝试将房地产资金来源分为三个渠道,表外融资、表内融资、预售资金,这三个资金来源渠道分别对应了三个重要的地产政策。

二、资管新规

故事还要从2016年12月中央经济工作会议说起,2016年开启了轰轰烈烈的“三去一降一补”供给侧改革。去产能主要是针对过剩产能,煤炭、钢铁、玻璃等行业,去杠杆则针对高负债企业部门,特别是房地产企业。2017年开始“房住不炒”后,房企正式进入去杠杆,行业进入去金融化阶段。

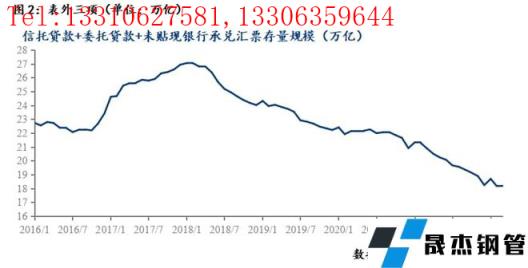

监管部门加强了银行对过剩产能、地方融资平台、房地产的资金监管,同时设置了诸多限制条件。融资限制增多但融资需求仍在,银行通过与信托、券商、同业等渠道合作,以非标融资的形式将资金投放给限制性行业,庞大的表外信贷不在央行的监管之下,潜藏着巨大的风险。2017 年底,银监会开始整治银信业务; 2018年4月,出台资管新规,核心即打破刚兑和穿透式监管。资管新规,彻底封堵了表外融资渠道。数据显示,表外三项存量规模自2018年27.06万亿,一路下滑至2022年3月18.19万亿,下降8.87万亿。

资管新规对房地产企业的影响还比较小,除了表外融资渠道受限制之外,其他融资渠道都处于正常状态。同时2017年三四线城市开启了棚改货币化,房地产行业仍处于较高景气状态。数据显示,2017年三线城市的商品房销售面积同比增长10.5%,棚改货币化安置去化库存2.8-3.4亿平米,占商品房销售面积的17%-20%。

三、三道红线及贷款集中管理制

时间来到了2020年,疫情爆发后,中国率先控制住疫情,国外订单纷至沓来,国内经济持续向好。同时欧美释放巨量货币,通胀预期升温,大量的资金开始流入房地产行业。房地产价格大幅上涨,出现过热迹象。在这个背景下,政府出台了三道红线及贷款集中管理制度。

2020年8月,监管层设置“三道红线”的监管指标,对房企进行分档管理,限制其有息负债扩张速度;2021年1月,央行、银保监会建立房地产贷款集中度管理制度,对银行业金融进行管理制度,限制银行资金过度流入地产行业。三道红线及贷款集中制,限制了房地产企业表内融资能力,这两个政策在2022年2月开始对地产市场产生冲击,国内贷款同比自14.4%的高位持续回落,延续至今。至此,房地产企业的表外融资渠道、表内融资渠道都有较大限制,房地产资金短缺问题成为重要的麻烦。但此阶段,房地产企业尚未出现大的危机,主要得益于房价上涨预期仍在,地产销售偏好,预售资金来源尚能支撑地产企业运行。

四、预售资金监管

2021年4月8日,深圳市七个部门联合发布通告,将对涉及“深房理”的举报事项进行联合调查处理。“深房理”事件是个重要的转折点,自此监管部门开始不断出台调控政策压制房价过快上涨,房价上涨预期开始转变。同时2021年7月,住建部等8部委联合出台文件,对预售资金进行监管。从房企资金来源看,2021年预售资金合计约10.6万亿元,占比达到52.87%,是房企资金来源最主要的部分。预售资金监管加强,房企销售回款难以再作为运营资金周转,只能用作房屋建设,房地产资金情况全面恶化。至此,表外融资、表内融资、预售资金三个资金来源渠道全部关闭,房地产行业出现系统性风险的迹象越来越明显。

五、政策转向

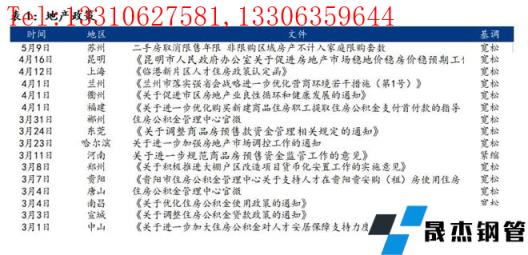

随着地产危机加重,地产政策开始纠偏。2021年12月召开中央经济工作会议,地产政策开始转向,逐步由紧缩转为宽松。地产政策调整以地方政府为主要方面,从宽松内容来看,集中在住房公积金政策、人才落户政策及购房补贴等方面,宽松政策的核心点落在解除购房限制及降低购房成本上。同时我们注意到,取消限购限贷政策的城市逐步增多,其中以省会城市郑州、哈尔滨为代表,表明地方政府的宽松力度持续扩大。

六、地产行业展望

地产政策逐步转向,市场对地产行业的恢复有较高期待。毕竟根据以往经验,每一次地产宽松,迎来的都是地产行业的全面复苏。但笔者认为,本次地产行业边际修复是确定的,但改善的情况或有限。主要有以下几点原因:

1、政策层面

5月9日,央行发布《2022年第一季度中国货币政策执行报告》。报告称,牢牢坚持房子是用来住的、不是用来炒的定位,坚持不将房地产作为短期刺激经济的手段,坚持稳地价、稳房价、稳预期,稳妥实施房地产金融审慎管理制度,支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求。地产政策的基调很清楚,中央坚持住房不炒、坚持不作为短期经济刺激的手段,这一点体现在并取消资管新规、三道红线、贷款集中制、预收款监管等政策,地产行业的融资能力仍有很大限制。政策的着力点集中在地方政府实施一城一策方面,放松居民端限制,期望居民部门继续加杠杆来托底地产下行。所以,当下政策落地的实际情况如何,就完全落在了居民部门身上。

2、销售回款

居民能不能扛起这面大旗呢?取决于居民的购房成本、能力及意愿。购房成本来看,3月新发个人住房贷款加权平均利率为5.49%,虽按揭贷款利率从去年四季度开始高位回落,但较基准利率4.9%仍然偏高。

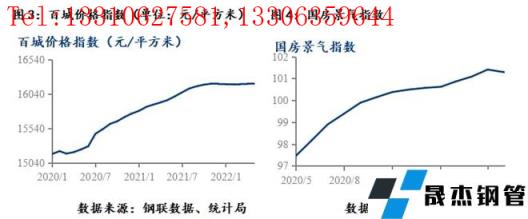

购房能力来看,2020年疫情持续至今,居民部门实际收入同比变化不断下降,同时负债率不断攀升。社科院发布《2021年年度宏观杠杆率报告》显示,居民部门杠杆率为62.6%,超过德国接近日本。根据《中国家庭金融调査报告》中的数据,30.40周岁群体的家庭中住房贷款总额是家庭年收入的11倍,但收入最低的四分之一家庭中贷款总额是年收入的32倍。法拍房从2019年的50万套增长至2021年的超过160万套。购房意愿来看,购房意愿主要取决于房价上涨预期,百城房价指数自2021年4月101.29持续回落至今,尚未出现转向迹象。

3、银行放贷意愿

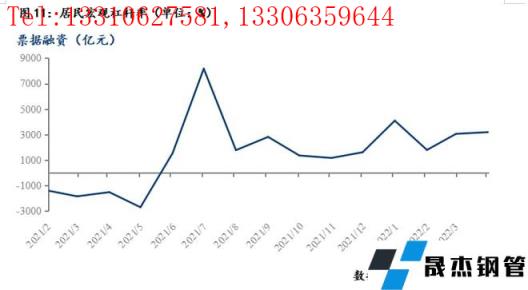

中国人民银行数据显示,3月票据融资贷款3187亿元,同比去年增加4712亿元。当经济不好的时候,政策往往要求银行加大信贷投放,以支持实体企业发展。但经济下行,银行为规避坏账风险,往往投放信贷意愿不强。由于票据具有贷款属性,持有票据计入信贷规模,同时票据具有高流动性、信用风险较低等特点,当银行信贷投放不足,银行买入票据的需求比较强烈。近几个月票据融资贷款同比上升,银行端风险与收益不匹配,表明银行信贷投放意愿不强。

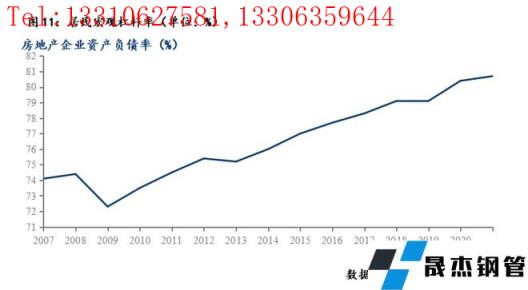

4、房地产企业加杠杆意愿

一般来讲,随着商品房销售改善,房地产企业会加大拿地和开建新项目,房地产行业重回景气周期。但是这个逻辑其实隐含着一个前提,那就是房地产企业仍有加杠杆的能力和意愿。2020年房地产企业资产负债率80.7%,负债率多年来持续攀升。2021年资金来源渠道持续收紧,大量房地产企业陷入破产的境地。吃一堑长一智,我们有理由推断即便地产政策宽松政策能落地,银行愿意放贷、居民还有能力有意愿买房,地产企业资金修复也更倾向于还债而不是投资开发新项目,毕竟保命比发展重要。如此,地产行业将有可能出现资产负债表式衰退,延长地产行业的修复周期。

房地产行业经过几轮调控,每次宽松都能恢复活力。但笔者认为当前房地产所处的阶段不同于往期,接近于0%的人口自然增长率及不断积累的金融风险,迫使中央坚持住房不炒。当前地产宽松更多的是针对过往严厉政策的纠偏,地产行业边际改善是确定的,但这一次景气周期的到来或更漫长。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“房地产陷入困境的原因及未来展望”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家