摘要:近半年来铬矿价格进入上行周期,期现货价格形成联动,持续轮番上涨,加上近期受俄乌局势的影响,全球能源价格大涨,进一步推高铬矿物流成本,助力铬矿新一轮期货价格上涨,但实际上成本支撑有限,根本原因还是由于上游供应长期萎缩而无法匹配下游刚性需求,持续地供需错配引发了本轮上涨行情。

综合铬矿多维度分析的结果来看,该轮矿价上行周期将持续至二季度,3月新一轮价格上涨后,已接近十年内价格次高点,若二季度下游铬消费能够稳定释放,那么矿价或将冲击十年内高点。

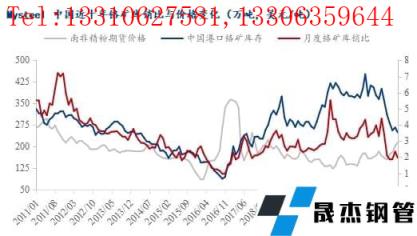

一、近十年铬矿价格与库销比变化

十年内的铬矿价格高点出现在2017年的一季度,当时南非40-42%精粉期货价格高点触及350-370美元/吨区间,此时铬矿库销比在1.0-1.2之间。从2016年3月底价格跌至85-90美元/吨而后触底反弹开始算,到2016年11月第一次爬升至350美元/吨,用时7-8个月,并在350-370美元/吨的高位区间,高价持续时间将近6个月,于2017年4月底开始回落,两个月后触底,于2017年9月反弹至十年内价格次高点250美元/吨。

从近十年南非精粉期货价格和铬矿港口库存走势看,港口铬矿库存持续且快速去库,对南非精粉期货价格有显著拉涨作用,当库销比低于2.0时,铬矿价格会进入持续上涨阶段。

而2022年2月以来,港口铬矿库存继续小幅下降,截止到3月4日全国铬矿库存为248.8万吨,库销比首次跌破2.0,进入1.0-2.0,该阶段现货资源紧张且集中,价格上升动力充足,加上铬矿到货量低位且不稳定和下游刚需的支撑,库销比或将继续下降,形成价格上行的良性循环。

二、铬矿供需平衡

短期内的高速去库,必然引起供需失衡、库存结构失调、港口现货资源集中、品种和区域价差分化、工厂库存低位等一系列变化,最终这些变化均在价格的持续上涨中得到了表达,且在海外需求旺盛分流铬资源的大背景下,短时间内很难修复供需失衡带来的诸多问题,价格只能通过继续上涨,去抑制一部分需求,当铬矿利润足够高时,才会重新吸引资金去扩大铬矿产能,这个过程或将经过较长时间才能完成。

三、铬矿发运到货

能较好地反映铬矿供应变化的数据指标,一个是铬矿发运,另一个是铬矿到货。铬矿发运主要看南非铬矿发运,因为南非矿占每年中国铬矿进口总量的80%以上。从最近两年的南非铬矿月度发运量来看,从2021年7月开始,南非铬矿月均发运量一直处于110万吨以下,明显低于正常120万吨的月发货量。

2022年1季度铬矿到货量未见明显恢复,月到货量依旧低于下游需求量,铬矿供需错配的矛盾进一步恶化,推动新一轮铬矿价格上涨。

四、铬矿库存结构

当粉矿库存比例超过85%时,说明粒度矿可贸易库存基本见底,粒度矿的稀缺使得块粉之间的价差扩大。若铬矿供应依旧跟不上需求,粉矿库存比例也会出现下降,因为粒度矿和高品粉的稀缺导致锁单情况较多,即使有粒度矿和高品粉到货,大部分也都是工厂的货,参与流通的较少,下游只能以消南非粉矿为主,粉矿询盘的增加也会拉动南非粉矿现货价格,而南非粉矿是主流矿市场份额最大的品种,其上涨会引起铬矿现货的全面上涨。

五、铬矿出库消耗

下游铬矿库存的变化对市场价格也有较大影响,当下游库存较高时,对铬矿现货采购的节奏会放缓,现货价格会因询盘较少,受到一定抑制;当下游库存较低时,铁厂补库意愿强,询盘较为积极,对持货商报出的价格接受度高,现货受到需求端的拉动将会上涨。而下游铬矿库存,可以通过铬矿出库和消耗的差值,来进行观测。

六、铬矿价差分析

铬矿品种之间由于品质和粒度的差异,价格之间会存在一定差异,当某个品种需求突然增大,造成该品种资源紧张时,其价格相对于其他品种会产生溢价。品种之间因自身性质不同形成的价差相对固定,而库存结构出现极端变化时,会使得品种之间的价差扩大或缩小。

七、铬矿基差分析

目前港口铬矿现货资源紧缺,现货价格稳中上行,但当前这个阶段期现货市场联动性非常强,南非铬矿山是直接在国内现货价格基础上报盘的,加上其他中间费用,期货折算为现货成本,是高于现货价格的,即当前现货倒挂于期货,现货与期货的基差为负值,为了修复期现货基差,现货上涨预期势必强于期货,即现货上行的确定性高于期货。因此在接下来的一段时间,现货价格将继续稳步上升。

八、铬矿成本分析

近期受东欧局势影响,全球能源价格大幅上涨,直接推高了海运费和陆运费价格,导致南非铬矿CIF成本大幅增加,进一步推动国内铬矿供需错配引发的上涨行情。另外俄罗斯原油和煤炭出口受到制裁,短期内国外油价和煤价可能会继续上涨,进而支撑海运费和其他受油价和煤价影响的成本,维持在高位水平。而南非铬矿CIF成本的上移,会对当前期现货价格有较强支撑。

九、高品铬精粉

高品精粉涨价的主要原因是到货减少导致的,而直接原因是港口现货过于集中。由于1月到货较少且价格未到持货商出货点位,导致土矿出库仅为5万吨,相对于下游10万吨的需求,还有5万吨需求因没货受到抑制。而2月和3月到货均在14-15万吨,月度来说是可以满足下游需求的,但是大部分货源仍比较集中,或者是工厂自有货物,基本不参与贸易,导致高品精粉供应紧张的压力未能有效缓解。

十、铬块籽原矿

粒度矿继续领涨,也是由于冬奥会和残奥会的举办期间有环保限制,导致北方地区粉矿烧结能力不足,粒度矿需求上升,加上东欧局势发生剧变引起能源价格大涨,增加了铬矿物流成本,进而推动新一轮期货价格上涨。

十一、铬矿市场综述

1.因南非铬矿供应量缩减,引发地铬矿价格上涨还将持续。而矿价的持续上涨将继续挤压下游利润,导致工厂大面积亏损减产,在铬矿供应端恢复有限的情况,铬矿总需求要降至供应量以下,铬矿价格才有可能出现回落,而当前铬矿到货量仍低于下游需求。

2.南非铬矿发运恢复有限且当地铬矿消耗量增加。南非铬矿供应问题依然严峻,南非铬矿期货价格将进一步上涨。据了解,UG精粉最新成交价已突破220美元/吨,而44粉和南非块已接近280美元/吨,预计下一轮继续上涨20-30美金。

3.铬铁3月产量保持高位,铬矿需求有刚性支撑。据调研统计,3月高碳铬铁排产在55万吨左右,对应铬矿需求为120-125万吨,而3月到货预计在105-110万吨,当月缺口仍存,对铬矿现货高位运行继续又支撑。

4.能源价格大涨推升物流成本,支撑铬矿价格。俄乌局势对能源价格的影响还将持续,未来一段时间海运费和陆运费均会处于高位,物流成本的高昂,会继续迫使矿山使用较大吨位的船舶,且提高铬矿期货价格,将直接影响铬矿进口成本,间接影响后续的铬矿供应,进而支撑矿价的上行。

5.下游铬铁需求回升至高位,铁价上涨预期增强。不锈钢粗钢3月排产高位,在290-300万吨,铬铁需求增加10-15万吨,可有效缓解当前铬铁过剩的局面,后续铬铁价格上涨预期增强,现货报价会向9000元以上靠拢。

6.印尼等海外地区铬消费需求旺盛,对中国铬资源进口量分流的影响较大。印尼、欧洲和日韩地区去年铬消费旺盛,尤其是印尼地区因为不锈钢粗钢产量增长至500万吨,成为全球第二大不锈钢生产国,进口铬铁数量仅次于中国。2022年若这些地区铬需求保持旺盛态势,海外铬铁价格会继续优于国内,那么对中国铬资源的进口会有较大影响。

7.下游铁价上涨通道已打开,若能持续则矿价或将冲击十年内高点。若二季度下游铬铁需求正常释放,那么铬铁产量也会继续处于高位,铬矿供需错配问题将会再次加剧,当前库销比本就接近历史低位,若某段时间出现到货真空期或者到货量不足导致库存进一步下降,那么铬矿期现货价格,有可能趁机突破十年内次高点(南非42%精粉期货245-250美元/吨,现货45-46元/吨度),若下游铁价受需求拉动能有效突破到9000元以上,则铬矿期现货或将冲击十年内高点(南非42%精粉期货360-370美元/吨,现货68-70元/吨度),当然这个过程有可能会长达4-5个月,中间会受到下游铬消费不及预期、南非铬矿发运好转等因素的影响,也有可能因当前铬矿供应环境继续恶化,缩短该过程。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“铬矿期现货价格持续上涨,或将冲击十年内高点”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家