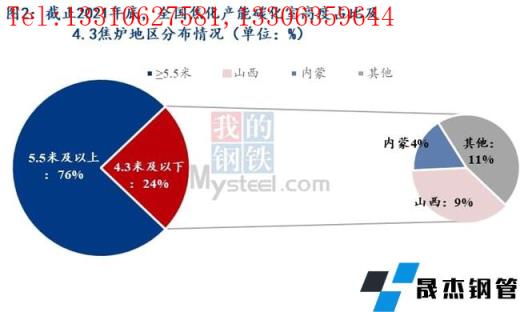

从2020到2022,焦炭行业去产能进入高潮,这是自2016年供给侧改革以来的延续。2016年以来,中央和地方层面均相继出台了较多的焦炭行业去产能政策,各省的去产能政策基本上是围绕在4.3米及以下的焦炉产能进行的,产能淘汰主要集中在山西、内蒙、河北及河南地区,基本都是省内置换。截至2021年12月底,据 统计,全国仍有1.3亿吨/年产能的4.3米及以下的焦炉,占焦化总产能的24%。5.5米及以上的焦炉主要分布在山西、河北、山东、内蒙及河南地区,分别占比18.9%、18.1%、10.9%、7.1%及5.1%。

在此大背景下,三年的焦化去产能受到宏观和地方政策的影响,节奏成为影响市场价格波动的重要影响因素。通过梳理过去两年去产能节奏对焦炭价格的影响,我们发现:

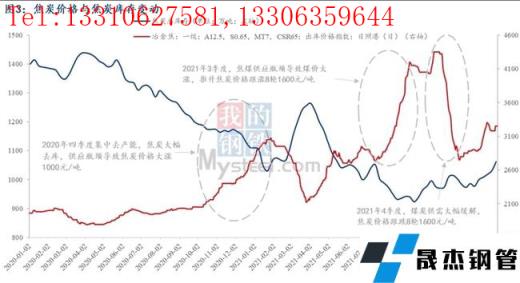

1)2020年四季度集中去产能导致焦炭供不应求,全年焦炭去库超400万吨,焦炭价格也在四季度迎来大幅上涨,三个月内上涨34%(2050-2750元/吨。)2020年去产能节奏“先缓后急”,虽然全年总体产能是净淘汰的,但前后节奏不一,第一、二季度较缓和,而三季度还有产能净增,到四季度,各个企业发现产能淘汰指标并未完成,结果全部在11、12月份开始集中淘汰产能、关停焦炉,造成第四季度焦炭连续去库136万吨(-13%)。这直接导致了焦炭价格从10月开始至次年2月大涨1000元/吨。

2)而2021年虽没有再出现2020年4季度集中大幅去产能的情况。但仍出现了2021年三季度焦炭价格大涨1600元/吨的情形,两个半月涨幅48%,涨幅明显高于2020年四季度。这主要是由于焦煤供应受限导致的煤价大涨推升焦炭成本大幅上涨,以吕梁低硫主焦煤来看,其价格从6月底至9月底涨了一倍(2050-4100元/吨),焦炭供应矛盾从产能约束转移至原料供应受限。同样的,2021年四季度后,国家出台煤炭保供政策,原料供应大幅缓解,同时需求端铁水产量大减,最终传导至焦煤价格大跌,焦炭价格应声回落1600元/吨。

目前,各地焦化产能淘汰置换政策虽不统一,但对于新增产能的手续要求开始严格。新增产能的速度或将不及预期快,但2022年焦化产能净新增趋势难有改变,预计全年将净新增1454万吨/年产能。

我们预计2022年不会再出现因去产能问题造成的供需错配:2022年新增与淘汰产能基本属于产能置换,且部分2021年因手续不全问题的焦化产能预期延期至2022年投放。此外,经过两年的新增与淘汰产能,无论是企业还是地方政府对于节奏的把控都趋于规范,集中大幅淘汰焦炉的概率较低。在碳达峰碳中和的背景下,2022年铁水平控甚至同比减少的概率仍有,在焦炭产能还要净新增1000多万的背景下,焦炭的产能显然是能够匹配铁水需求的。同时,在国家增产保供下,煤炭供应预期将好于2021年,焦煤价格难以再出现2021年这样的大涨大跌,焦炭价格波动幅度亦将收窄,预计2021年焦炭的价格幅度在1000元/吨以内。

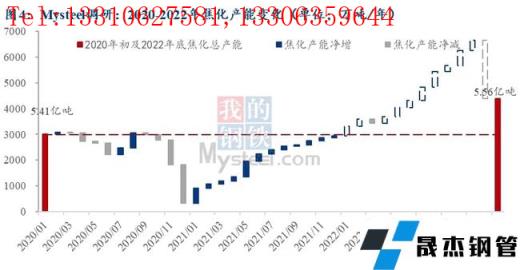

截至2021年1月21日,据调研统计,到2022年底总焦化产能预计将达到5.54亿吨/年,将高于2021年底的5.4亿吨/年,年增幅2.9%。

1、2020及2021年焦化去产能回顾

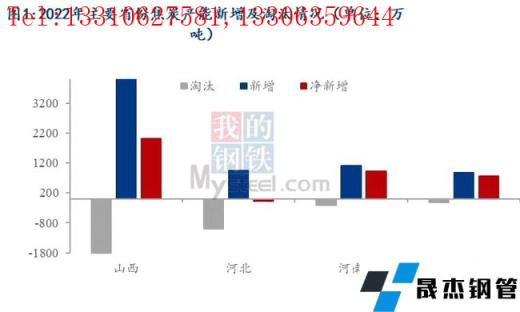

2020年是焦化去产能大年,全年净淘汰2500万吨年产能,约占当时总产能的4.6%。其中山西、河北和河南分别净淘汰焦化产能1658万吨/年、666万吨/年和710万吨/年。2020年“大刀阔斧”地去产能政策源自焦化行业的绿色改造,导致焦炭大幅去库,也是焦炭价格在2020年年底大涨的重要原因。

2020年大幅去产能2500万吨/年,导致焦炭总库存从年初的高位1438万吨降至1030万吨的水平,库存水平大幅降低28%。从图4可以看出,2020年去产能节奏“先缓后急”,虽然全年总体产能是净淘汰的,但前后节奏不一,第一、二季度较缓和,而三季度还有产能净增,到四季度,各个企业发现产能淘汰指标并未完成,结果全部在11、12月份开始集中淘汰产能、关停焦炉,造成第四季度焦炭连续去库136万吨(-13%)。这直接导致了焦炭价格从10月开始大涨1000元/吨。可以看出,焦炭去产能节奏越快,短期内,焦炭去库速度越快,从而焦炭价格涨幅越高。(见图4、图3)

到了2021年,新增与淘汰节奏明显趋缓(图4)。内蒙、河南、山西等地焦化企业由于能耗、产能问题新投产时间一再延后。7月以后,受到各地能耗双控、环保等政策加严影响,山西多地在建焦化项目停工整改、完善手续,如山西吕梁地区东义焦炭一期项目,因手续不全问题导致反复开炉又关停,旧焦炉关停时间也相应顺延。

2021年虽没有再出现2020年4季度大幅去产能的情况。但仍然出现了2021年三季度焦炭价格大涨1600元/吨的情形,且涨幅明显高于2020年四季度,原因何在呢?主要还是在于焦煤供应受限导致的煤价大涨推升焦炭成本大幅上涨,以吕梁低硫主焦煤来看,其价格从6月底至9月底涨了一倍(2050-4100元/吨),焦炭供应矛盾从产能约束转移至原料供应受限。同样的,2021年四季度后,国家出台煤炭保供政策,原料供应大幅缓解,同时需求端铁水产量大减,最终传导至焦煤价格大跌,焦炭价格应声回落1600元/吨。

2、各地新增淘汰焦化产能进度不一,新产能投放将愈加严格

分区域来看,各省对焦化产能的政策不一,更新淘汰进度也不一致。

山东地区是焦化产能和焦化产量控制较为严格的省份。山东现有焦化产能4540万吨,其中4.3及以下的焦炉产能仅100万吨/年,占比2.3%。山东早以将“以钢定焦”作为生产战略方针,要求年焦炭产量控制在3200万吨以内。地方政府在2021年也多次提及3200万吨焦炭产量上限,山东省出色完成任务。

内蒙古于2021年3月出台《内发改环资字(2021)209号》文件,关于确保完成“十四五”能耗双控目标任务若干保障措施的通知,其中文件涉及的焦化行业,则要求2021年不再新增审批焦炭等高耗能行业新增产能项目,对已备案、已环评的新增焦化产能进行用能指标的加项审查。

山西省始终没有出台关于未来4.3米焦化产能的明确淘汰规划。但在2021年12月,山西出台了焦化产能整改文件《山西省贯彻落实中央生态环境保护督察报告整改方案》,其中焦化行业提及山西省6大地区,包括晋中、吕梁、太原、运城、长治以及临汾,合计涉及焦化产能约5300万吨/年左右,已经建好、投产产能超过3000万吨/年,已建未投产、在建超过2000万吨/年,项目全部立项或开工,目前处于停工或在建阶段。整改原因包括:手续不全、节能审查未通关、排放不达标以及本次方案首提的“水资源论证”等等。

若该报告严格执行,将影响在产焦化产能3000万吨/年以上,在建焦化产能2000万吨/年以上,合计涉及产能5000万吨/年以上。由于2021年新投产能不及预期,

从几个省份的政策可以预见:未来焦化行业的减排、节水要求越来越高。在碳达峰、碳中和的大背景下,能耗双控政策愈加严格,焦化行业作为“两高”行业,势必会受到较大影响,未来新增焦化产能审批难度加大。在建、拟建焦化产能也要落实能耗替代、产能替代,投产进度或有进一步放缓的可能。

3、2022年焦化新增与淘汰产能将有序推进,环保限产或成焦炭产量新制约

2022年淘汰主要区域在山西、内蒙、河南及内蒙古,分别淘汰2436万吨/年、1001万吨/年、200万吨/年及110万吨/年焦化产能。

截至2021年1月21日,据调研统计,2022年将净新增1452万吨/年焦化产能,2022年底总焦化产能预计5.56亿吨/年,将高于2021年底的5.4亿吨/年,年增幅2.9%。在2022年新增与淘汰的过程中,供需错配的情形是否会出现?我们预计这一情形将不会在2022 年出现。因为2022新增与淘汰产能基本属于产能置换,且部分2021年因手续不全问题的焦化产能预期延期至2022年投放。此外,经过两年的新增与淘汰产能,无论是企业还是地方政府对于节奏的把控都趋于规范,集中大幅淘汰焦炉的概率较低。

从2021年的情况来看,铁水同比2020减少4000万吨,对应焦炭需求2021年同比2020年减少1800万吨。但由于2020年集中去焦化产能,2021年新增投产不及预期,导致2021年焦化年均产能不及2020年。2020年均焦化产能5.32亿吨,2020年焦化年均产能5.36亿吨,年均产能同比减少400万吨。同时,2021年环保检查力度明显高于2020年,焦化产能利用率前高后低,导致2021年焦炭产能利用率亦不及2020年。

据调研,全样本焦化剔除淘汰产能利用率从2020年的83.05%平均降至2021年的81.74%。显然,焦炭的产能是有富余的,关键在于焦化产能利用率受限。山东长期限产,山西等地又常有环保督察组进驻检查。

在碳达峰碳中和的背景下,2022年铁水平控甚至同比减少的概率仍有,在焦炭产能还要净新增1000多万的背景下,焦炭的产能显然是能够匹配铁水需求的。但是随着碳达峰碳中和的推进,环保检查越来越严或许是焦化产能置换期间的新趋势,环保限产将替代焦炭产能成为限制焦炭供应的主要因素。

免责声明:本网站(山东聊城晟杰无缝钢管厂www.qlsteels.com)刊载的“焦化去产能节奏由急变缓, 22年新增产能舒缓供应瓶颈”等均源于网络,版权归原作者所有,且仅代表原作者观点,本文所载信息仅供参考。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时联系删除。本网站刊登此篇文章并不意味着本站赞同其观点或证实其内容的真实性,我们不对其科学性、严肃性等作任何形式的保证。如果侵犯了您的版权,请尽快联系我们予以撤销,谢谢合作!

请查看相关产品 厚壁钢管,厚壁无缝钢管,厚壁管,无缝钢管厂,无缝钢管厂家